长久以来,主流经济学的假设都是建立在对象理性的基础上,围绕理性人始终追求效用最大化的预设。传统的金融学形成了由投资组合理论(PT)、资本资产定价模型(CAPM)、套利定价理论(APT)、有效市场假说(EMH)、期权定价模型(BS)等组成的抽象理论框架。

1.投资组合理论

1952年,马可维茨(Markowitz)观察到,一组资产的回报率的变动性在很大程度上取决于这些资产之间的相关程度,由此提出了基于均值—方差模型的投资组合理论。

2.资本资产定价模型

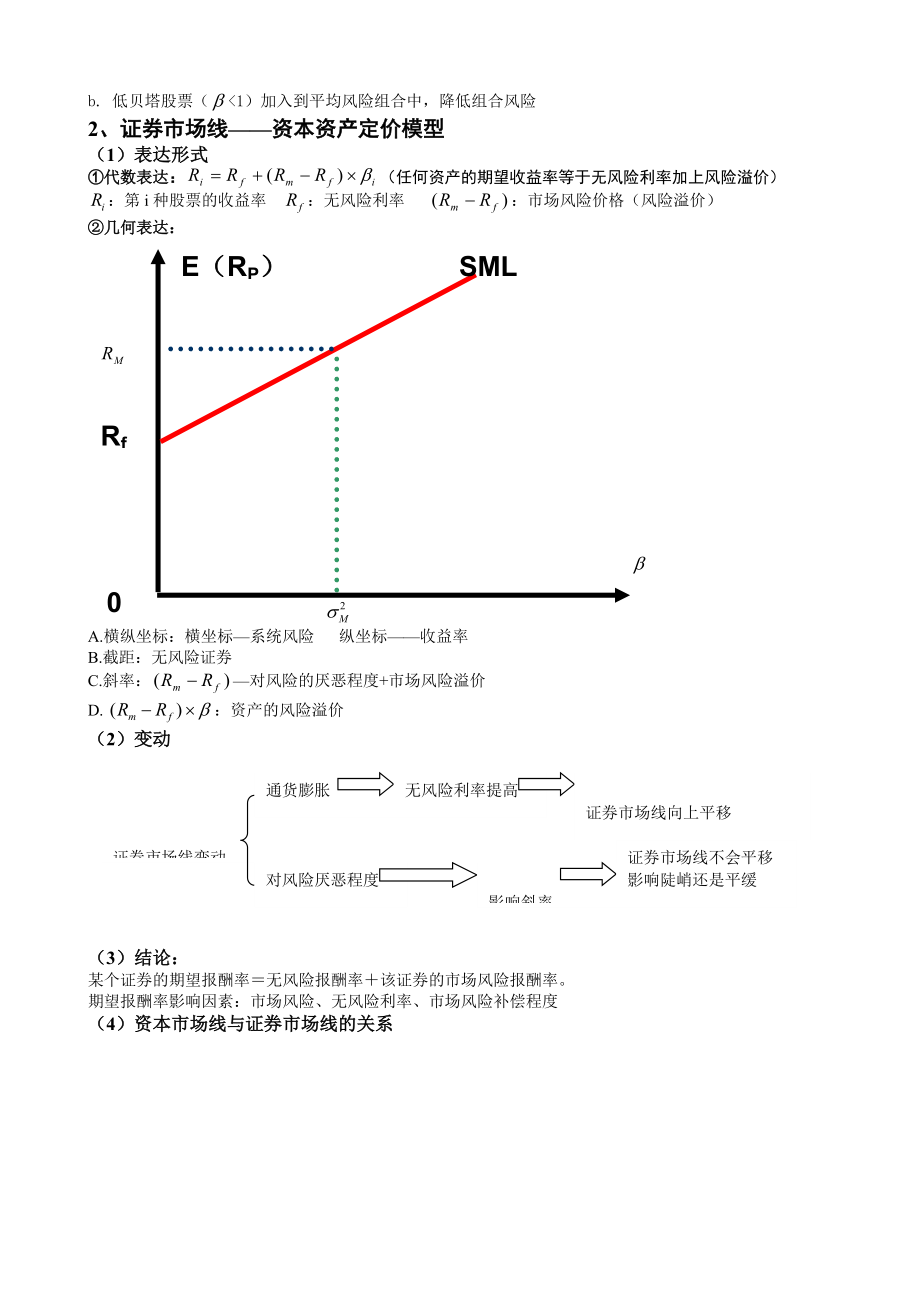

夏普(Sharpe)、林特纳(Lintner)与莫辛(Mossin)将投资组合理论发展为基于风险资产的预期收益均衡基础上的预测模型。

资本资产定价模型假设的核心是完全竞争市场和同质的理性投资者。当市场处于均衡状态时,最优风险资产组合就是市场资产组合。

3.套利定价理论

罗斯(Ross)于1976年提出套利定价理论。该理论模型基于“资本市场中的理性均衡会排除套利机会”这一假设。该假设认为,即便是很少的投资者能判断套利机会,也将引起大规模的买卖活动从而使均衡价格得以恢复。

4.有效市场假说

市场有效性关注的是资本市场中信息和证券价格之间的关系。有效市场假说认为,证券价格已经充分反映了所有相关的信息,资本市场相对于这个信息集是有效的,任何人根据这个信息集进行交易都无法获得超额利润。

简而言之,在有效市场中想要获取高收益,就要承担与之相匹配的风险,有效市场中不存价格被低估的证券。

有效市场的分类:

(1)弱式有效市场:资产价格充分及时反映与资产价格变动有关的历史信息,此时技术分析无效。

(2)半强式有效市场:资产价格充分及时反映与资产价格变动有关的公开信息,此时基本面分析无效。

(3)强式有效市场:资产价格充分及时反映与资产价格变动有关的全部信息,此时内幕信息交易无效。例如:公司合并后股价上涨,如果市场是有效的,股票的价格应该反映出公司合并这个信息。并且,股票价格的变化速度应该是迅速的而不是迟迟不反应,价格的变化大小相对于信息价值而言应当是充分的而不是反应过度或反应不足。

5.期权定价模型

斯克尔斯(Scholes)与布莱克(Black)在20世纪70年代初合作研究出了一个期权定价的复杂公式,即期权定价模型(BS)。与此同时,默顿(Merton)也发现了同样的公式及许多其他有关期权的有用结论。两篇论文几乎同时在不同刊物上发表。默顿扩展了原模型的内涵,使之同样运用于许多其他形式的金融交易。

期权定价模型有8个重要的假设:

(1)股票价格服从对数正态分布;

(2)在期权有效期内,无风险利率和股票资产期望收益变量是恒定的;

(3)市场无摩擦,即不存在税收和交易成本,所有证券完全可分割;

(4)股票资产在期权有效期内不支付红利及其他所得(该假设可被放弃);

(5)该期权是欧式期权,即在期权到期前不可实施;

(6)市场不存在无风险套利机会;

(7)证券交易是持续的;

(8)允许投资者卖空。

6.公司金融

1958年,莫迪里阿尼(Modigliani)和米勒(Miller)发表了名为《资本成本、公司财务与投资理论》的论文,被称为MM理论。该理论认为,在不考虑公司所得税,且企业经营风险相同而只有资本结构不同时,公司的资本结构与公司的市场价值无关。或者说,当公司的债务比率由零增加到100%时,企业的资本总成本及总价值不会发生任何变动,即企业价值与企业是否负债无关,不存在最佳资本结构问题。

该理论设定了非常严格的高度抽象性的假设条件,包括:

(1)市场完全有效;

(2)投资者和管理者都是理性的,并且信息完全对称,以收益最大化为投资目标;

(3)没有企业和个人所得税;

(4)市场交易不存在交易成本和费用;

(5)任何一种证券均可无限分割。

【传统金融理论总结】

综上所述,资本资产定价模型以及套利定价理论、期权定价模型等都是在存在不确定性、不存在信息非对称假设下,研究资产定价问题的。

有效市场假说则考虑了信息非对称对资产价格的影响,并指出:市场处理信息的能力非常强,交易者分散的信息形成了一个客观的可得信息集,并由此决定了投资者关于证券市场价格的市场信念(投资者的同质信念)。

有效市场是资产定价模型成立的前提条件。虽然资本资产定价模型的提出早于有效市场假说,但其假设条件(投资者追求期望效用最大化以及同质性信念假设)与市场有效性假说一致。如果市场是无效的,则资本资产定价模型的基本假设也不成立。

有效市场由理性的交易者创造,他们在有效市场中消除了信息非对称。这样,有效市场假说下的资产定价理论就可以考虑只存在不确定性,而不存在信息非对称性情景下的资产定价问题了。