3月29日港股收市后,快手发布了2021年第四季度财报,这是一份几乎在任何层面都超出预期的财报。

此前,雅虎财经13位分析师预计快手平均营收232亿,平均亏损45.9亿。

财报显示,快手营收244亿快手业务平台,Non-GAAP净亏损35.69亿。营收超预期,亏损收窄远好于预期。

事实上,虽然快手的亏损额在2021年Q3小幅回升,但亏损率已连续3个季度收窄,季度亏损率较2021年Q1的28.9%明显收窄14.6 % 到第四季度。

尤其是四季度,在亏损额缩小的同时,收入环比和同比均大幅增长,亏损率较一季度下降14.3个百分点。

2021年全年,快手的营收为811亿元,也超过了彭博社此前一致预测的801亿元。

简而言之,快手是增收节支,收入在上升,支出在下降。这是典型的降本增效的高质量增长。我们可以通过查看它的支出来了解它是如何做到的。

从支出来看,快手主要投资于营销、行政和研发。至于最大的营销投入,由于快手赞助了2020年春晚,2020年Q1的营销支出猛增,占收入的65%,此后连续几个季度逐渐下降。随着公司2021年上市,快手将在营销和获客方面再次进取。2021年春节,先后赞助了当地多个省市、台湾地区的春晚,此后又赞助了奥运会、NBA等全球体育IP。但营销占比连续三个季度下降,2021年Q4下降到41.9%的合理区间。研发和管理的比重也连续两个季度下降。随着收入的持续增长和这些支出的合理控制,可以预计,快手在后续成本支出中可能会有更好的表现。

更令人惊讶的是,花费的钱更少,但用户增长仍在继续。

传统意义上,一、三季度是短视频的旺季。众所周知,一季度有春节和寒假,三季度有暑假,2021年三季度还有夏季奥运会,但四季度的快手用户依旧生长。每天和每月的活动都增加了,不得不说这超出了大多数乐观者的预期。我们知道,第三季度的 MAU 增长是前所未有的,单季度净增加 6600 万用户,第四季度又增加了 500 万。第三季度的日增长同样惊人,净增2700万,第四季度又增加了300万。. 这大大优于过去的季节性表现。此外,用户的日活跃月活跃率依然居高不下,并且还在逐年增长。从 2017 年的 49.3% 上升到 2021 年的 56.6%,说明用户粘性在持续。推动。

另一个证明平台用户粘性增加的数据是用户时间。第四季度单季度用户日均使用时长达到118.9分钟,同比增长32.3%,2021年全年。时间也增长了27.7%,第四季度的表现甚至比全年的高速增长还要快。

如果将日活跃用户乘以用户时长,大致可以算作快手的流量。我们发现第四季度的流量增长了57.7%,为平台的商业化奠定了良好的基础。电子商务和广告都依赖于用户和基于时间的流量增长。

再加上第四季度营销支出的抑制,这一增长更为可观,充分表明快手在效率和质量上有所提升。

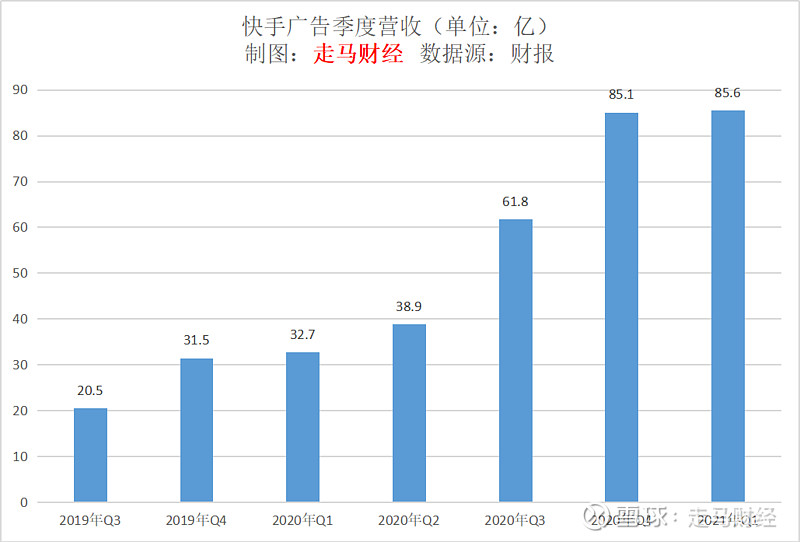

快手的业务主要分为广告、直播等三部分。

经过几个季度的发展,广告业务已成为快手收入的主要来源。从 2019 年第三季度占总收入的 20.1% 到 2021 年第四季度占总收入的 54.2%。第四季度,广告收入同比增长 55.5%-与去年同期相比,仍远高于 35% 的整体增长率。

成熟的直播业务四季度表现稳健,达到88.27亿,环比增长14.3%,同比增长11.7% -年。可能进入滞胀甚至下滑阶段。”虽然直播业务表现出人意料,但在快手总收入中的占比持续下滑,从2019年Q3的79.4%降至36.1 2021年Q4的%,不是直播业务不好,而是广告等业务做的太好了。

其他业务主要由电商业务的佣金构成,电商商家和主播投放的广告属于广告业务板块。四季度其他业务收入为23.67亿,环比增长27.3%,可见电商Q4旺季的季节性,同比增长40.2% 同比,则与 GMV 的增长高度相关。如果假设其他业务只有电商提成(其实还有一些其他的新业务收入,比如本地生活等,但是占比极低),那么基本上可以认为这个占比该业务对季度GMV的影响是快手电商的佣金率,第四季度提成率0.99%,仅比2020年Q4略高。按照平台大部分品类2-5%的政策,仍有很大空间其他快手业务有所改善。就是扩大GMV规模,培养用户习惯,提升物流、服务等用户体验。

四季度GMV达到2403亿,同比增长35.69%,环比增长36.7%。虽然增速明显下降,但与中国电子商务市场的平均水平相比,增速约为 6%。快手电商的环比增速依然值得期待。

按年计算,快手GMV达到6800亿,同比增长78.4%。预计2023年突破万亿大关。2018年8月,快手才开始电商业务,短短5年就达到万亿规模,充分体现了短视频在电商业务的潜力,快手占据了非常好的赛道。

由于快手已将主营业务从直播转向广告、电商等其他业务,后两者的毛利率将远高于直播业务——直播奖励需要分成约55%有锚,所以整体快手的毛利率在逐年上升,从2017年的31.3%到2021年的42.3%。

当然,随着快手在内容领域持续投入短剧、奥运等优质IP,这将给广告业务的毛利率带来压力,但也将大大提升稀缺性、独占性和多样性平台的内容。是强化用户心智和平台特色的最佳方式,为长远发展筑起护城河。

2021年,在线营销和广告服务将成为快手最大的收入来源。该业务板块的年收入将达到427亿元,同比增长95.2%,占总收入的比重也将由2020年的3增加。7.2 % 到 52.6%。快手上的广告主数量较2020年同比增长60%以上快手业务平台,广告系统和产品的迭代也赢得了更多品牌广告主的青睐。快手全年品牌广告收入实现了150%以上的同比增长,增速超过网络营销。从整体营收增速来看,快手广告业务在行业内的市场占有率不断提升。

电商业务方面,2021年快手将重点推进品牌自播,第四季度知名品牌自播GMV较2021年Q1增长9倍。

2021年6月以来,快手组织架构持续迭代提升快手整体运营效率。在营收保持高速增长的同时,亏损收窄,说明快手的变化是明确的、正确的。

2021年以来,短视频行业也出现了一些新的变化。比如各个平台开始越来越重视版权,对专业内容的认可度也越来越高,进而延伸到短剧、体育IP、金融、医疗、金融等各个行业。专业内容不断被挖掘。笔者此前认为,这可能意味着短视频作为一个内容平台,正在经历一个内容升级过程,类似于电商行业的天猫化。

快手提供的数据显示,截至2021年底,《快手星芒短剧》已孵化出240部独家定制剧,其中100多部播放量过亿,吸引了大量高线城市女性用户. 大型IP“快手新智博”覆盖金融、科技、法律等十余个领域,联合知识专家、专业机构、平台知识主播,推出数万场知识直播。《2021快手内容生态半年度报告》显示,时长超过60秒的短视频中,法律、科学、金融等知识短视频的数量增长最快。

如果短视频行业完全由UGC内容主导,强者为强将是必然趋势,他将成为微博这样的主导者;而如果PUGC内容乃至PGC内容开始引领内容消费市场的变革,那么这项业务就会成功。多平台模式将获得良好的市场和发展空间,就像电子商务行业将进入多寡头竞争局面一样。

从最新的年度数据来看,短视频的发展越来越凸显PUGC和PGC内容的价值,不同平台在内容深度上的努力强化了自身的特色和心态,在扩张的同时进一步强化了垄断他们的用户群。用户,最终每个人都会有自己的特点,才能活得好。这种趋势显然是最适合快手发展的形势。

最后,我想补充一点,中国互联网行业的主流公司最近都交出了超出市场预期的财报,包括快手、美团、拼多多的第四季度。这表明,无论是市场增长,新生代互联网公司仍处于上升周期。或者说组织效率,还有潜力可挖,这显然也给了岌岌可危的互联网行业带来了提振。#投资炼金季#$快手-W(01024)$$bilibili(BILI)$