1.短视频行业:内容分发的一场革命

1.1短视频增强内容分发效率,贡献了联通互联网的主要增量

从图文到视频。视频涵盖了我们过去大多数的媒体表现方式(图文、音频等),承载更丰富的信息,也增加了内容生产和消费的门槛。从PGC到UGC,增加了内容生产门槛。短视频内容具有碎片化特片,生产门槛急剧下降,短视频平台还提供了多种创作工具,如滤镜、剪辑,还有基于算法的分发体系和变现机制,为创作者赋能。长视频和短视频是两种不同的商业模式:

(1)PGC长视频内容成本前置,但是因为内容生产门槛越高,上游内容议价能力越强,前期投入大但高价值内容的内容生命周期长衍生价值高,平台的核心竞争力在自建内容体系,打造IP体系,渠道内容一体化。

(2)短视频创作者较为分散,平台议价能力较强,内容成本来自收入分成,更容易实现盈利,但短视频内容碎片化和“速朽”也决定了内容生命周期短暂,难以沉淀IP,平台的核心竞争力在产生用户和创作者的正反馈(底层是算法、社区营运和商业化能力)。

算法推荐实现从人找信息到信息找人。

(1)编辑分发:传统的内容分发形式,其优势在于由把握专业背景知识的编辑进行了信息的筛选和过滤,而且这些中心化的分发,万人一面,展示位较有限。

(2)社交分发:每位用户通过社交关系关系链进行评论、转发,使传播权从精英编辑转移到普遍用户,实现了内容分发的去中心化。并且一方面,步入稳定期后,大V等会产生新的流量垄断,另一方面,内容质量下滑,信息过载。

(3)算法分发:平台通过自定义规则进行的内容分发,基于数据和AI评估用户的兴趣和偏好,进行内容的匹配;并可以融入编辑分发、社交分发并给与不同的权重,而对不同权重的调节彰显了不同平台的价值导向。基于机器学习可以提高效率,可以让用户更容易获得潜在有兴趣的信息,但也可能由于造成用户认知单一,目前算法分发更适用于制做门槛低、产能供给多、消费短平快的高周转产品。

1.2竞争格局:短视频并非赢家通吃格局

短视频链接人与内容存在两种机制:1)创作者-用户关系:人-内容-人的弱社交关系链,产生创作者的私域流量,内容分发去中心化;2)用户-内容,并不关注创作者,则流量把握在平台手里,产生公域流量,内容分发中心化。算法+营运+商业化构建平台壁垒:算法(数据沉淀精进),营运(创作工具、内容初审等,影响社区调性),商业化(持续激励创作者)。平台联接广大创作者和用户,产生一定的网路效应,构建壁垒。当前并非赢家通吃。围绕不同创作者和用户,不同的算法和营运策略,决定了内容社区的不同调性。

双边网路效应的存在,并不意味着平台一定能产生赢家通吃格局。互联网不同赛道的网路效应不同。(1)以陌陌为代表的多边网路效应价值最高,用户降低的价值除了有一对一聊天,还有一对多的圈层价值;(2)双边网路效应:供给侧节点降低对需求侧价值的不同而分成不同类型,市场型中降低SKU对需求侧价值成比列降低,如电商、短视频等,因而单一平台的用户天花板取决于供给端的覆盖。渐进型开始提供的价值降低很快,但当节点足够多时,对用户的价值降低有限(如:降低1个骑手、1辆网约车用户的体验提高有限)。只有社交产生了稳定的赢家通吃格局,短视频、电商、外卖等双边网路效应的平台趋于于多寡头竞争。

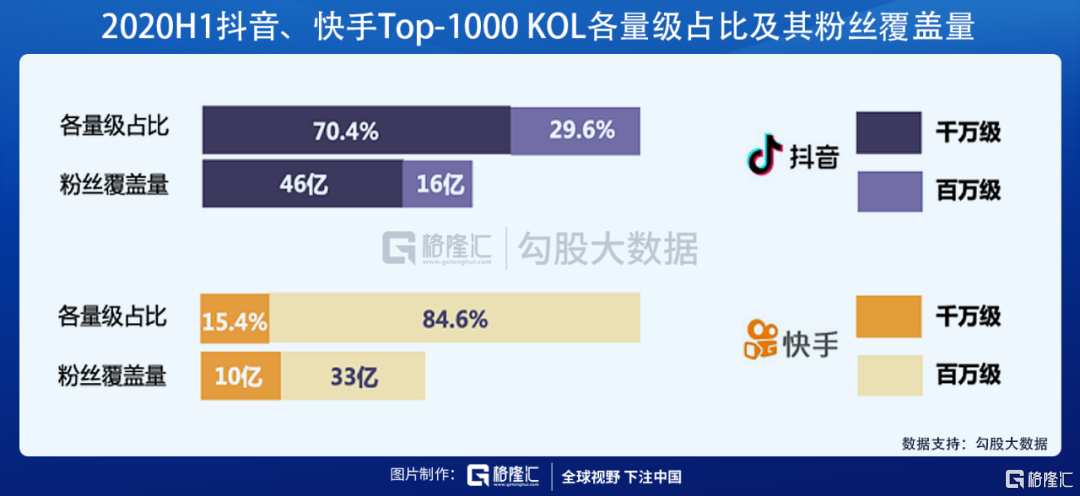

短视频虽非双边网路效应,但难以短时间内垄断所有内容供应商。参考文化区隔理论,不同内容社区集聚不同核心用户,而平台不同的算法、不同的营运策略,彰显了平台不同的价值导向(以何种用户的何种偏好为优先级),因而并非所有类型的创作者都能在同一个平台实现较好的爆光以及变现。这是抖音一路高歌猛进的同时,快手、微信视频号等全省性平台一样实现了较好下降,而垂类平台哔哩哔哩、小红书、知乎产生了奇特社区调性以后顺利破圈,也提供了挺好的旁证。

2.用户下降:强社区弱媒体,固私域拓公域

宿华与程一笑持股合计23%,腾讯是最大外部股东。宿华通过ReachBest持股离岸主体快手科技11.79%,是快手最大股东,公司实控人。创始人程一笑通过KeYong持股9.36%,是快手的第二大股东。联合创始人银鑫和杨远熙分别持股1.99%和1.70%。腾讯是最大的外部股东,持股17.74%,职工持股平台持股6.34%,其他IPO前投资者持股28.46%。

公司整治改善,组织构架全面调整,程一笑接任CEO。快手从职能构架转向事业部制,提升组织效率。7月的组织构架调整中,快手筹建了主站产运线(王剑伟,直线程一笑),并对主站产品、运营、用户下降等业务笼络,转向事业部制。电商事业部(笑古,直线程一笑)、商业化事业部(马宏斌,直线宿华)、国际化事业部(仇广宇,直线宿华)和游戏事业部(徐杰,直线程一笑)产生闭环,包括研制、数据剖析、PMO等的中台智能型部门中,涉及与业务强相关的,都按强化业务闭环的方向,分拆至各事业部。唐宇煜为业务规划中心负责人(此前是游戏直播和自研游戏负责人),包括PMO、增长剖析、商业化剖析等多位负责人实线向其汇报。

2.1短视频流量格局和内容上有什么变化?

短视频MAU超过9亿,短视频行业增长趋缓,用户向抖快颈部短视频平台集中趋势更明显。抖音、快手、抖音急速版和快手急速版用户维持一定下降,分流其他短视频App用户。截至21年10月,抖音MAU6.7亿,快手MAU4.1亿,抖音快手主站App重合用户数2.5亿,抖音+快手去重用户8.35亿。对抖音快手而言,行业有约1亿的中长尾用户空间。

抖音系和快手系App流量时长仍有下降。抖音主站仍有下降、快手主站用户稳定,急速版均保持较高下降,抖音急速版用户数和时长均后来居上。时长上看,背部App人均单日时长均突破100分钟。

2.2短视频破圈了什么用户?

抖音和快手短视频自2018年盛行后,不断破圈。(1)从年纪分布上看,抖音和快手18岁以下和45岁以上人群占比不断降低。快手、抖音18岁以下人群占比分别+4.65pct、+4.11pct,46-50岁人群占比分别+3.34pct、+3.59pct,51岁以上人群占比+13.16pct、+10.09pct。(2)从城市分布上看,抖音和快手新一线城市、二线城市占比降低。快手降低1.70pct、1.49pct,抖音降低2.25pct、1.55pct。(3)从消费能力上看,抖音用户的消费能力和消费意愿仍然低于快手。快手消费能力较低的用户占比高,破圈用户主要是中等消费能力用户。而抖音的种子用户消费能力和意愿高,破圈主要也是中等消费能力用户。(报告来源:未来智库)

2.3怎样理解2亿老铁的用户基本盘?

2亿老铁是快手社区深度用户,也是快手用户基本盘,维系老铁用户成本有望增加。种子用户决定社区调性,抖音、快手种子用户差别显著。2018年初短视频盛行,抖音用户消费能力强于快手,一线、新一线城市占比低于快手。快手四五线城市用户占比低于抖音。种子用户画像有差别。从抖音和快手用户的活跃城市看,快手老铁在活跃城市的含量不断提高,18年快手用户TGI含量高的典型城市与2021年10月并无显著差异,但TGI值下降,表明该城市用户占比明显低于盘面,我们觉得可能说明快手用户在该城市产生社交关系传播,抖音更偏向媒体的自然传播。

抖音快手的腹部内容供给重叠度较高,但抖音创作者在抖音平台获赞数远超快手。一方面说明抖音用户基数大,抖音快手赞评选分别为13和9,另一方面说明抖音平台上有部份内容是相对奇特的,快手社区文化中缺少或不认同的,从不同蓝筹股粉丝数也可看出,抖音新闻类帐号粉丝数与快手差别显著。

快手与抖音在产品设计和内容分发逻辑上,起点就存在差别。(1)快手双列:发觉-关注同城功能,更指出互动;引导用户通过内容发觉有趣的人,更重私域流量,粉丝黏性强价值高。大瀑布流双列展示+公正普惠算法给与中长尾流量一定爆光机会,但也无法制造热卖内容。社区属性为主。直播变现为主。(2)抖音单列:引导用户关注优质内容,更重公域流量,平台对流量控制力强,背部内容获得更高爆光,但粉丝对创作者黏性低。媒体属性为主。广告变现为主。2020年快手上线8.0版本,在发觉和同城功能之外,降低单列精选页,强化优质内容营运,单列精选页的与抖音产品逻辑趋同。

红人在抖音和快手上的营运策略有显著差别(爱称介绍、视频部份内容、视频封面等),同样红人在不同平台粉丝关注度上存在差别。Papi酱是一二线城市人群关注更多的主播,辛巴是快手一姐,二人在非主打平台的粉丝关注度低,而生活类内容在快手抖音的粉丝数目差别并不显著。

我们觉得说明抖音和快手平台均有社区气氛,对差别化显著的带有社区标签的红人接受度有差别,对生活类等同质化较高内容有较高接受度。抽样调查下,辛巴的抖音粉丝在抖音关注和喜欢的内容有显著的快手风格,Papi酱在快手平台的粉丝在快手关注的内容也相对更潮。18年曾出现过,快手封号主播转战抖音也遭到用户不欢迎和官方封号,有平台调性和新政规范两方面缘由。

2.4快手怎么寻求流量下降?

快手当前全域DAU约3.2亿,中常年看3.5-4亿DAU。增量可能的渠道是:

(1)行业中长尾App约有不到1亿用户增量未被覆盖,快手+快手急速版可以通过预装机、现金激励等方法去覆盖,短视频行业渗透率80%,渗透率还在提高,互联互通等可能是重要催化;(2)通过内容营运提高用户黏性(用户黏性从20年末55%早已提高至2Q21的58%,后续预计提高至60%+),主要通过微短剧等;(3)抖快重合用户2.5亿,但目前看重合用户对抖音平台的时长和打开次数更高。

快手上线8.0版本降低单列上下降,约请名星进驻,直接对接MCN和帮会,强化营运并在分配机制上打通公域私域流量,提高媒体属性。20年9月,快手上线8.0新版本保留双列,降低单列上下降功能,支持1080P视频(高清内容)上传播放,降低了顶部导航栏和“精选”Tab,后续更新上将”同城”移到顶部导航,”精选”设置在底部Tab,提高媒体属性。而抖音在顶部导航栏降低“朋友”,提高社交属性。快手slogan再度变化,从“记录生活记录你(2017年)”到“看见每一种生活(2018年)”,8.0版本改为“拥抱每一种生活”,不再单纯指出记录,降低指出内容和互动。

快手升级8.0版本,提高对站内流量的控制,在内容上和商业化上两方面都有影响,提高用户体验。快手对站内流量分配的控制能力提高:(1)在内容上,提高平台对内容的营运能力,例如亚运类的项目须要通过公域流量推出去,最大程度发挥优质作者和版权的内容能力。据悉,单列提高内容推荐效率,提高沉溺感。从结果上看,主站App的使用时长在改版后突破80分钟困局,有显著降低;(2)在商业化上,单列提高买量的效率,公域的广告和电商能买到量,商业化提速。(报告来源:未来智库)

3.商业化:广告和电商是中常年看点

3.1直播:快手生态基座,中期有望见底

直播是快手私域生态基座,中期有望见底。快手直播收入增长逐步趋缓,直播月平均付费用户2Q21约为0.44亿,直播付费用户/DAU持续走低。我们觉得,直播打赏和直播电商都是私域流量变现的形式。平台大力发展直播电商,更多红人可能转向带货,因而直播打赏的流量和付费额有波动。但考虑此前,只有同城页面给直播入口,如今公域也有直播入口,且有老铁用户天然有娱乐需求,因而直播付费率或稳定在15%-20%左右。中性假定快手平台3.5亿DAU,20%付费率,人均月付费额45元对应378亿收入。

3.2广告:产品迭代升级,商业化提速

快手广告收入包含两类:一类是电商广告,一类是其他广告(短视频广告、搜索广告和开屏广告等)。其中,电商类广告是广告主为带货的短视频和直播间买量(买转化或则买进店),其他广告可以包括品牌方的品牌广告或则为销售线索等买广告,内容创作者的推广广告等。

广告算法及销售能力较抖音仍有差别但正在追赶。快手单用户广告ARPU高于抖音,不仅商业化进程较慢,主要是公域流量规模,用户圈层消费能力以及销售体系上差别大(字节跳动产生了用户下降-数据算法-商业化的强大中台),但正在追赶。

(1)公域流量:快手双列交互界面,广告容量小,通过拓展精选页单列内容扩宽公域流量规模。

(2)用户画像:快手一二线城市用户占比高于抖音,消费能力更低;据悉品牌传播主要捉住推动时尚的一二线核心人群,KA顾客投放意愿仍待提高。快手通过丰富内容实现用户破圈提高社区调性,重点开拓电商、游戏、网络服务、金融及本地(主要是教育)等重视转化的广告主。

(3)销售能力:快手营销人员占比高于百度。快手轻模式做广告招商,主要借助代理商和服务商。巨量引擎打通字节跳动全域App流量,销售团队庞大且以城市为单位举行广告大会,为广告主提供全域企划。预计快手商业化进程加快将伴随销售团队扩张。

快手加速商业化,单用户价值提高下,中性测算广告空间894亿。在产品形态,广告平台,销售团队上均有提高的空间与可能,但平台调性和用户圈层等既是快手的核心壁垒,有其独到的生态价值。考虑平台的用户数空间有限,我们测算快手广告合理空间约894亿。与抖音、头条、微博相比,快手单用户1小时广告价值约为0.1元,处于较低水平,B站商业化进程相对平缓。

抖音与明日头条单用户变现效率较高,商业化成熟的明日头条以图文为主,以三四线人群为主,而抖音尽显内容更丰富的视频,人群覆盖度广、网络效应更强,客总价超过明日头条。假定中期快手全域DAU3.5亿,在公域内容营运能力不断提高,广告工具愈发丰富,算法推荐精准度提高,销售团队搭建更建立后,用户1小时广告价值提高0.35元,人均单日时长120分钟,测算快手广告空间中性假定894亿。

3.3电商:加码品牌与服务商,生态建设不断建立

直播电商生态逐渐建立,从纯私域到公私域并行的直播电商平台。梳理快手电商平台建设,经历3个阶段:

(1)2019年6月,快手电商部门组建。快手电商早期主要是满足主播和用户的需求做平台联接。货主要来自第三方或则产业带、工厂直供。平台只有电商功能,没有搭建电商生态。

(2)2020年,快手重点是搭建电商生态,培养用户、主播和店家的心智,引入各种服务商。快手的红人生态比商品生态更健全,因而以红人为出发点做电商生态。到2021年上半年,在疫情催化下,快手电商生态基本搭建完毕。

(3)2021年,快手下半年电商的方向是:大搞信任电商、大搞品牌和大搞服务商。快手以平台私域优势为契机,做电商生态的升级。快手5月创立SKA中心,为品牌提供营运方式论(STEP、STAGE等),吸引二三线的传统品牌和新品牌入场。一方面满足丰富的品牌供给能够满足用户对品牌升级的需求,另一方面做品牌给电商带来更多的增量。

快手电商逻辑与传统电商平台区别主要在私域流量,但区别正在弱化。店家做好直播电商的逻辑是公域做好短视频内容,私域做好粉丝营运,商业化投放涨粉。快手与抖音电商的核心区别是在私域的营运,这是短视频平台内容分发逻辑不同决定的。并且快手8.0版本上线后,公域流量占比不断提高,未来店家投流的模式可能和抖音更类似。(报告来源:未来智库)

快手服饰和乳品占比高,品牌化程度较低。快手电商品类与抖音类似,服饰、食品饮品和美妆个护占比较高。快手品牌化水平弱于抖音,目前热卖商品仍以白牌为主。快手以平台私域优势为契机,做电商生态的升级。快手5月创立SKA中心,为品牌提供营运方式论(STEP、STAGE等),吸引二三线的传统品牌和新品牌入场。一方面满足丰富的品牌供给能够满足用户对品牌升级的需求,另一方面做品牌给电商带来更多的增量。

快手116购物节GMV同增433%,电商生态不断优化。116品质购物节(10.20-11.6),整体品牌商品订双数环比+350%,GMV环比+433%。观察到3点积极变化:(1)品牌店家和服务商占比提升。(2)快手电商用户逐步破圈。(3)腹部效应逐渐弱化,全身主播占比提升。

4.出海:重存留,销售费用回升

出海重心由拉新改为存留,买量费用预计回升。快手出海战略第四次调整,合并产品提高效率。快手国际化业务自2017年首次立项,共有3次调整:

(1)2017年-2018年末:Kwai主打阿根廷、印尼等20多个国家,塞尔维亚等表现不错,但由于扩张过快,公司协调能力、本地化营运等打算不充分,18年12月扩张计划暂缓。

(2)2019年中-2020年:尝试多个团队、多产品扩充多市场。开发新产品SnackVideo探求泰国市场,但因为资源缺少搁置。

(3)2020年中-2021年初:推出针对北美市场的Zynn,重拉新,营销预算高但被GooglePlay下架。海外不再激进扩张后,销售费用率有望回升。1Q21快手海外营销费用占收入15%,2Q21销售费用中约30%为海外销售费用。交纳海外营销费用,1Q21销售费用率54%(含五一营销),2Q21销售费用率约为41%。微博当前销售费用率在30%左右。

快手第四次调整国际化战略,由重拉新改为重存留。截止年报,快手海外月活用户1.8亿,21年目标2亿。

快手出海由多个团队多个产品的产品矩阵策略,转变为统一团队和统一产品的形式,扩张策略也由重拉新转变为重存留,区域重点在早已开拓的泰国、拉美等地区,暂缓步入北美市场。我们觉得快手这次战略调整,是考虑国外竞争格局、海外格局和ROI等诱因后的一次充分调整:1)快手合并不同产品有利于资源和经验的复用,也能通过用户数据量降低提高算法推荐的精准度和内容丰富度;2)快手海外营销的投放费用有望收缩;3)大量招募海外本地职工,有望解决此前快手仍然无法落地的本地化营运。

快手在法国上线KwaiforBusiness广告平台,初尝商业化。KwaiforBusiness是快手国际化首次在海外上线品牌化的广告平台,首选用户基础较好的法国市场(Kwai4540万月活,2200-2250万日活),提供包括短视频贴片(含电商)、开屏广告和发觉页信息流广告三种形式,快手在4Q21开始国际化的商业化符合年初预期。据志象网,目前KwaiforBusiness向法国和俄罗斯开放,,预计11月在拉美及南亚部份国家进一步开放,目前亚马逊PrimeVideo、Duolingo和Subway等是首批为当地市场测试的品牌。

5.赢利预测

快手赢利预测的核心,是能够在销售费用率增长的同时,实现用户数下降。快手6月和9月公司三轮组织构架调整优化效率,公司在用户下降和存留、商业化生态、海外等方面均有明显改善。我们预计,快手有望在22年4Q单月实现赢利:

(1)用户数和时长:2018-2020年,快手DAU分别为1.2亿,1.8亿和2.6亿,环比分别下降76%,50%和51%,DAU人均单日时长分别为64.9分钟,74.6分钟和87.3分钟,预计快手21-23年DAU分别为3.2亿,3.4亿和3.7亿(年底数),预计21-23年DAU单日时长分别为116.9分钟,126.2分钟和136.3分钟。

(2)收入:直播维持平稳,线上营销稳健下降,电商GMV预计高下降。直播:预计21-23年直播收入急跌,分别为299.52亿,323.31亿及339.75亿,环比分别增长10%,下降8%和5%。线上营销:预计21-23年线上营销服务收入分别为417.44万元,568.21万元及753.57万元,环比分别下降91%,36%及33%,由流量下降和单用户价值提高共同驱动。其他服务:其他服务主要是电商佣金收入,我们预计21-23年电商GMV分别为6538亿,10278亿及15828亿,环比分别下降72%,57%及54%。佣金率分别为1.11%,1.10及1.10%,其他收入分别为72.59亿,113.05亿及174.11亿。

(3)销售费用:降本增效是公司今明年的重要战略,我们预计销售费用的绝对值22年-23年绝对值降低,但随着收入下降,销售费用率增长,分别为57%,50%及42%。

(4)经调整净收益:预计21-23年,经调整净收益-206.50亿,-141.09亿及-36.18亿,经调整收益率分别为-26%,-14%及3%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库-官方网站